Pourquoi tout est lié à la dette ?

Pourtant, il n’y a aucune fatalité et des solutions très efficaces existent pour vous protéger vous et vos proches !

Chômage, croissance, stabilité des marchés… Si ces éléments jouent, un autre facteur bien plus important décide des actions de la Fed en ce qui concerne sa politique de taux, même si elle n’en parle pas : le poids de la dette américaine par rapport au PIB. Cet article limpide de Daniel Amerman, traduit de façon concise ci-dessous, l’explique et l’illustre à merveille.

« Nous allons parcourir toute une série de graphiques pour comprendre ce qui se passe avec la Fed et ses taux, les conséquences de ses actions sur la dette américaine ainsi que sur les retraites.

Taux historiquement bas

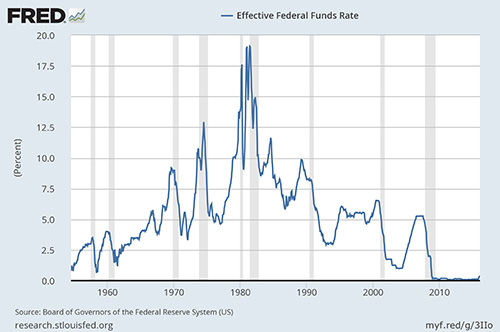

Nous commençons avec une vue d’ensemble du taux directeur de la Fed depuis les années 50. On peut voir que durant cette période les taux étaient bas pour ensuite grimper au cours des années 60. Nous avons connu un pic entre 1978 et 1982 pour ensuite retrouver des taux moyens de 1985 jusqu’à la fin de la première décennie du millénaire.

Depuis la crise de 2008, les taux sont quasi à zéro. Ce n’est qu’en décembre 2015 que la Fed a relevé pour la première fois son taux d’un quart de pourcent. Son intention de relever 5 fois les taux de 0,25 %, une fois en 2015 et 4 fois en 2016, reste très modeste par rapport à ses actions antérieures. Par exemple, entre mai 2004 et juillet 2006, les taux sont passés de 1 % à 5,25 % (+4,25 % en un peu plus de 2 ans). Entre janvier 1994 et mars 1995, les taux ont grimpé de 3 %. Sans parler de ce que nous avons connu durant les années 70 des années 80.

Malgré des ambitions modestes, la Fed hésite. Pourquoi ? Voici le graphique suivant, qui a de nombreux égards ressemble à l’inverse de celui ci-dessus, ce qui n’est pas une coïncidence selon Daniel Amerman.

Dette historiquement élevée !

Ce graphique représente le ratio dette/PIB. Comme vous pouvez le voir la dette était très élevée en 1947, représentant quasi 100 % de l’économie américaine. Elle est retombée en dessous de 30 % dans les années 70 pour ensuite repartir à la hausse.

Nous avons ensuite connu la crise de 2008. Les déficits par rapport aux moyens de les rembourser ont explosé. Si on regarde le graphique du taux directeur de la Fed avec celui-ci, on constate une corrélation inverse. Les taux d’intérêt sont très bas lorsque la dette est très élevée en termes réels. Les taux ne peuvent grimper que lorsque la dette baisse par rapport à la taille de l’économie.

Examinons désormais la dette fédérale, en dollars. On voit qu’elle explose. Cela signifie que le service de la dette devrait aussi augmenter, n’est-ce pas ?

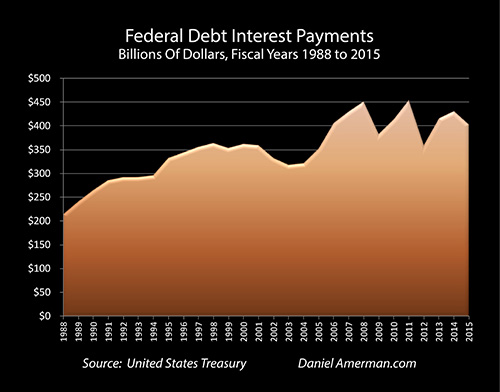

Lorsque vous regardez le graphique ci-dessous, on voit que ce n’est pas du tout le cas. Le service de la dette est stable, et baisse même durant certaines années. L’explication est simple : comme montré plus haut, lorsque la dette explose, les intérêts chutent.

Sans la baisse des taux, le déficit annuel aurait pu atteindre jusqu’à 2 trillions de dollars au début des années 2010. La Fed est donc intervenue pour éviter ce massacre !

Et en cas de normalisation des taux américains ?

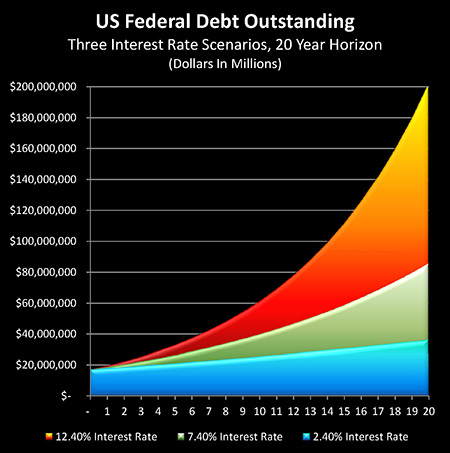

Mais que se passerait-il en cas de normalisation des taux ? Ce qu’il faut bien comprendre, c’est qu’en ce moment le gouvernement des États-Unis ne dispose pas de rentrées fiscales suffisantes pour payer le service de sa dette. Après avoir payé ses factures (fonctionnaires, sécurité sociale, armée, etc.), il ne lui reste pas suffisamment de fonds pour payer les intérêts. Donc, chaque année, le gouvernement emprunte pour rembourser les intérêts. Récemment, le service de la dette est devenu l’élément qui creuse le plus le déficit annuel du gouvernement américain, qui paye des intérêts sur une dette énorme.

Sur le graphique ci-dessus, nous pouvons voir les conséquences de 2 taux d’intérêt, 2,4 % et 7,4 %. En bleu, nous pouvons voir l’évolution de la dette si les taux restent stables à 2,4 % : nous en serions à plus de 30 trillions de dette d’ici 20 ans, ce qui reste gérable. Par contre, sur base d’intérêts conformes à la moyenne historique, disons 7,4 %, nous en serions à plus de 80 trillions dans 20 ans au lieu de 30 trillions. Une situation intenable bien avant cette échéance.

Nous sommes pourtant loin du pire des scénarios. Que se passera-t-il si le gouvernement perd vraiment le contrôle des taux obligataires et que nous vivons un épisode similaire à celui des années 70 et des années 80 ?

Si les taux obligataires devaient passer en moyenne à 12,4 %, cela signifie que la dette exploserait à plus de 200 trillions d’ici 20 ans. Comment faire pour éviter ce genre de catastrophe ? Faire ce que la Fed est en train de faire en ce moment. Soit maintenir les taux directeurs à des niveaux très bas pour empêcher la dette d’exploser. Bien sûr, ils peuvent parler de croissance économique, et cela joue, mais c’est loin d’être le seul critère.

Conséquence des taux américains sur les retraites

Cependant, cela a un impact très important sur les retraites, car les intérêts payés par le gouvernement américain déterminent le rendement de bien d’autres investissements, aux États-Unis et à l’étranger.

Comme nous pouvons le voir sur le graphique ci-dessus, quelqu’un qui investit 10.000 $ pour un rendement de 5 % disposera de 33 000 $ de revenus en 30 ans, pour un total donc de 43.000 $. Si ce taux passe à 6 %, le revenu grimpe à 47 000 $, etc. Cependant, on est loin du compte aujourd’hui, on doit plutôt regarder à la gauche du graphique pour évaluer les rendements que nous connaissons. Pour un taux d’intérêt de 1 %, ce qui est bien supérieur à ce qu’offre un livret aux États-Unis, un investisseur ne récolte que 3 478 $ sur ses 10 000 $ en 30 ans. »