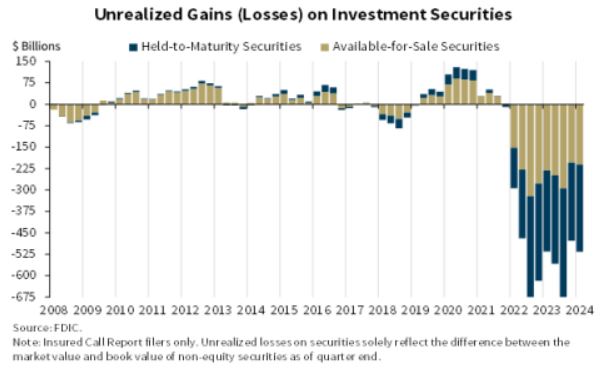

Le graphique ci-dessous est particulièrement « effrayant » économiquement parlant !

Il montre le niveau des pertes non réalisées sur les portefeuilles de titres détenus jusqu’à l’échéance et disponibles à la vente.

En comptabilité de chez nous ce sont les « pertes latentes ».

Une perte latente est une perte résultante de la diminution de la valeur d’un actif détenu par une entreprise (ici des banques) par rapport à son prix d’achat d’origine. On ne considérera cette perte comme réalisée que lorsque l’actif sera sorti du patrimoine de l’entreprise par cession ou échange avec un tiers. Dit autrement c’est un peu l’adage « pas vendu pas perdu »… mais il faut quand même comptabiliser la perte « potentielle ».

Et justement côté pertes potentielles, il y en a un paquet dans les bilans des banques américaines.

Le total des pertes non réalisées, qui s’élève à 516,5 milliards de dollars, est supérieur de 38,9 milliards de dollars à celui du trimestre précédent. L’augmentation des pertes non réalisées sur les titres adossés à des créances hypothécaires résidentielles est à l’origine de cette hausse, car les taux hypothécaires ont augmenté au premier trimestre, ce qui a exercé une pression à la baisse sur les prix de ces investissements.

Charles SANNAT

« Ceci est un article ‘presslib’, c’est-à-dire libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Insolentiae.com est le site sur lequel Charles Sannat s’exprime quotidiennement et livre un décryptage impertinent et sans concession de l’actualité économique. Merci de visiter mon site. Vous pouvez vous abonner gratuitement à la lettre d’information quotidienne sur www.insolentiae.com. »

Source FDIC ici

Pertes…Sauf, si les Banques Centrales rachètent au prix initial… Et elles le feront !

Depuis 2000 j’entends parler de perte stratosphérique des banques. Est-ce qu’on entre dans la phase terminale ou le début de l’effondrement qui pointe son nez à l’horizon?

Nous entrons dans l’ere « rock and roll » des paniques bancaires.

.

+

L’impression de « devises » prend fin, conséquence de Basel III et de Gesara. La raison reprend ses droits avec la mise en place de « monnaies » , c’est donc un grand nettoyage mais d’une ampleur sans pareil.

« Goods Gold, Gun ».

Qu’ils se démerdent entre eux. Nous ne jouons pas dans la même cour.

en Q3 2022 et Q3 2023 les montants étaient bien plus importants, nous verrons bien en fin d’année ce qu’il en sera pour 2024 si le systeme n’a pas explosé avant

Y aurait-il un lien avec la dédollarisation ? Car cette baisse commence pil poil le 1er trimestre 2022 et le début des hostilités économiques entre Russie/Brics et occident …

C’est une véritable question, je suis une bille en économie/finance …

tooppy et Un gars, tres d’accord avec vous, bien vu, pas besoins de jumelles, juste un peu de bon sens, tres rare en ces temps qui courent.

Pertes latentes affichées, mais sont-elles le reflet de la réalité, ou sont-elles sous-évaluées car il est toujours difficile de voir la vérité en face, d’autant plus pour un banquier…Le tsunami est lui aussi latent…attention à la déferlante