« Le ralentissement de l’immobilier américain va peser sur la stratégie de la Fed en 2019 » c’est l’excellent titre de cette analyse de la Saxo Bank sur l’immobilier américain qui est très cher, et qui patine un peu, tout en sachant qu’aux Etats-Unis les Américains empruntent à taux… variables !

Si les taux montent, la solvabilité des ménages s’effondre ; quand la solvabilité s’effondre, les impayés explosent, les banques vacillent et c’est la crise de type subprimes.

En est-on là ?

Et bien je ne pense pas, car… la FED ne va pas monter ses taux, elle va les baisser et ne pourra plus jamais vraiment les monter sauf à accompagner cela de TMM… la théorie moderne monétaire qui consiste à donner des sous à tout le monde…

Dans un tel cas, vous pouvez monter les taux puisqu’en donnant de l’argent, il n’y a pas besoin de faire d’emprunt !

Charles SANNAT

« Ceci est un article « presslib » et sans droit voisin, c’est-à-dire libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Insolentiae.com est le site sur lequel Charles Sannat s’exprime quotidiennement et livre un décryptage impertinent et sans concession de l’actualité économique. Merci de visiter mon site. Vous pouvez vous abonner gratuitement à la lettre d’information quotidienne sur www.insolentiae.com. »

Christopher DembikResponsable de l’analyse macro-économique

A l’exception de l’immobilier, on peut supposer que le président Trump a tout à fait raison : l’économie américaine est en parfaite santé. Le problème, c’est que l’immobilier est un facteur de croissance clé pour l’économie américaine. Les investisseurs, ainsi que la Fed, doivent réaliser que le ralentissement actuel constitue un signal inquiétant pour 2019, principalement pour trois raisons :

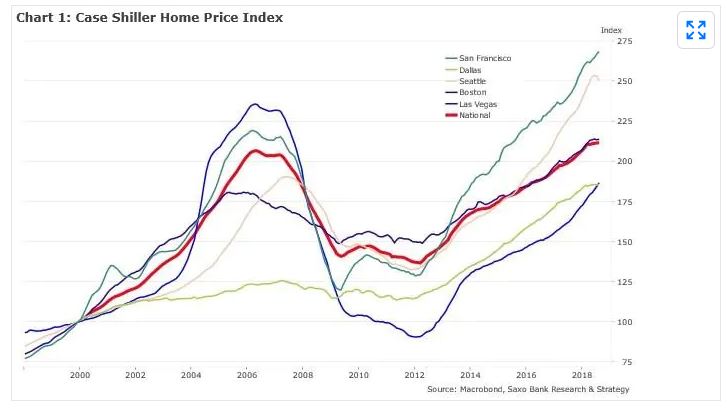

Les prix de l’immobilier aux Etats-Unis sont de nouveau en hausse. L’indice national Case-Shiller a presque atteint son niveau d’avant-crise. De nouvelles villes en plein boom sont apparues pour remplacer Miami et Las Vegas. Dans certaines villes, les prix sont jusqu’à 50% plus élevés que lors de leur précédent pic d’avant-crise.

Le ralentissement de l’immobilier est préoccupant car il se produit alors que la confiance des consommateurs est à un point haut. Le problème principal semble concerner le coût d’acquisition élevé des logements et la crainte de taux d’intérêt plus importants.

Il s’agit d’un signal baissier majeur pour l’économie américaine puisque le secteur immobilier tend à être un indicateur avancé du cycle économique. Cela aura des conséquences importantes sur la politique monétaire de la Fed en 2019, car l’immobilier pourrait remplacer le marché du travail en tant que principal centre d’intérêt et de préoccupation.

Le marché de l’immobilier s’est complètement remis de la crise

L’indice national Case-Shiller a presque atteint son niveau d’avant la crise financière. De nouvelles villes en plein essor ont pris le relais de Miami et Las Vegas, où les prix des logements sont inférieurs à leur niveau d’avant 2007. A Boston, les prix sont 33% plus élevés que leur précédent pic, à Seattle et à Dallas, la progression est d’environ 60% (graphique 1).

Source Saxo Bank ici