C’est une note de CPR Asset Management qui est intitulée « Inflation américaine : La décrue est entamée ».

Il est important de prendre lecture de cette note afin d’alimenter la réflexion de tous et d’améliorer nos anticipations pour les mois qui viennent.

« Après avoir atteint ses plus hauts niveaux depuis le début des années 1980 et avoir provoqué une réaction des banques centrales sans équivalent sur la même période, l’inflation américaine semble désormais être clairement dans une phase de décrue. Cela ne sera pas sans conséquence sur la politique de la Fed.

Aux Etats-Unis, l’inflation a fortement accéléré à partir de la fin de l’année 2021 en raison d’une conjonction de facteurs : hausse des prix de l’énergie et de l’alimentation (exacerbée par la guerre en Ukraine), pénuries sur le marché du travail (cf la « grande démission »), pénuries de semiconducteurs ayant perturbé la production de voitures, pénuries de logements, excès d’épargne stimulant la demande, etc. Une étude de la Fed de San Francisco montre que l’accélération de l’inflation américaine sur les 18 derniers mois provient à peu près autant de facteurs d’offre que de facteurs de demande.

Au plus haut, en juin 2022, les prix à la consommation (CPI) étaient en hausse de 9 % sur un an, soit plus de 4 fois la cible d’inflation de 2 % de la Fed. Cela a poussé la Fed à entamer le cycle de hausses de taux directeurs le plus rapide depuis le début des années 1980 (le fameux « choc Volcker »). Les fed funds ont ainsi été relevés de 375 points de base entre mars et novembre 2022. Ce resserrement monétaire ultra-rapide a eu de nombreuses conséquences. Parmi les plus importantes :

Le dollar s’est très fortement apprécié, en bonne part car la Fed y a été plus fort que les autres grandes banques centrales.

Les taux réels ont fortement augmenté (le taux réel 10 ans a augmenté de 250 points de base depuis le début des hausses de taux, soit largement plus que lors de l’épisode de « taper tantrum » de 2013), ce qui a pénalisé les secteurs de croissance en bourse,

Un très net ralentissement du marché immobilier, avec un effondrement du nombre de transactions et les premières baisses de prix depuis 10 ans.

Pour l’énergie et l’alimentation, vers la dissipation des effets de base.

Même si la crise énergétique a moins touché les Etats-Unis que l’Europe, le CPI énergie américain a connu en 2022 une hausse d’une ampleur similaire à celle des chocs pétroliers des années 1970, en large part à cause de la hausse des prix à la pompe. La baisse puis la stabilisation de ces derniers (en partie causée par la remise sur le marché de 180 millions de barils de pétrole des stocks stratégiques par l’administration Biden) a permis une forte baisse de la contribution de l’énergie à l’inflation. Dans l’hypothèse d’une stabilisation des prix de l’énergie aux Etats-Unis, même sur des niveaux relativement élevés, les effets de base liés à l’énergie se dissiperaient nettement à partir du début de l’année 2023.

En ce qui concerne les prix de l’alimentation, leur évolution est intimement liée à celle des prix de l’énergie et un ralentissement des prix de l’énergie devrait mécaniquement induire un ralentissement des prix de l’alimentation. Par ailleurs, on a pu observer ces dernières décennies que le CPI alimentation avait un retard d’environ 6 mois par rapport à l’indice des prix des produits alimentaires de la FAO or ce dernier a entamé une nette décélération il y a quelques mois (il est passé de + 30 % en glissement annuel en avril à +2 % en octobre). L’alimentation devrait donc également contribuer au ralentissement de l’inflation.

Pour l’inflation sous-jacente, plusieurs raisons d’espérer une décélération.

L’inflation sous-jacente, c’est-à-dire l’inflation hors énergie et alimentation, était en progression de 6,3 % en glissement annuel en octobre. Sur ces 6,3 %, 3,4 % étaient attribuables au « logement hors énergie », 1,3 % au « transport hors énergie », 0,5 % à la santé.

Le CPI « logement hors énergie », qui est donc sans conteste le poids lourd de l’inflation sous-jacente, a très fortement progressé cette année, en grande partie car les prix de l’immobilier ont connu une progression historiquement forte ces deux dernières années : +43 % entre fin 2019 et mi-2022 ! Le resserrement monétaire très brutal de la Fed a eu pour conséquence un coup d’arrêt très net du marché immobilier (les transactions se sont effondrées et les prix ont commencé à baisser pour la première fois depuis dix ans). Les loyers, constatés sur le marché par des institutions privées, ont eux aussi fortement ralenti. La progression du CPI « logement hors énergie », qui a un retard sur celle de ces chiffres d’environ 8 à 12 mois, devrait donc connaître un pic dans les prochains mois.

Un autre facteur de ralentissement de l’inflation sous-jacente est relatif au prix des voitures. Les pénuries de semiconducteurs apparues lors de la crise covid ont fortement affecté la production automobile, ce qui a fait fortement augmenter le prix des voitures. L’amélioration récente de la situation pour la production automobile a commencé à faire baisser le prix des voitures : l’indice Manheim (prix des véhicules d’occasion) était en baisse de 10,6 % en glissement annuel en octobre et l’indice JD Power (prix des véhicules neufs) s’est stabilisé. Le CPI « transport hors énergie » est habituellement en retard de quelques mois sur ces indices privés et sa contribution au core CPI devrait donc baisser nettement également.

Pour des raisons de méthodologie, le CPI « assurance santé » (0,9 % du panier de consommation suivi par le BLS) devrait être en baisse sur les prochains mois et cela devrait contribuer à une baisse du core CPI de plus de 0,3 points sur les six prochains mois.

Enfin, la forte appréciation du dollar effectif en 2022 abaisse le prix des importations, ce qui va aussi constituer un facteur de désinflation dans les prochains mois.

Une conjonction de facteurs fait que l’on peut désormais penser que la décrue de l’inflation américaine est solidement enclenchée. Dans ce cadre, la Fed va donc infléchir sa politique de resserrement monétaire : après 4 hausses de taux de 75 bps, le rythme des hausses de taux va désormais ralentir. Plusieurs communications de membres du Board de la Fed semblent confirmer cela. Les déclarations de Christopher Waller, qui a été un faucon parmi les faucons cette année et qui a souvent été pessimiste sur les perspectives d’inflation, corroborent cela : selon lui, les développements positifs récents sur le front de l’inflation font que la Fed peut passer à des hausses de taux de 50 bps, voire de 25 bps si ces développements se poursuivent. Même si des interrogations peuvent toujours intervenir au sein du FOMC, l’ère du « toujours plus agressif » de la part de la Fed semble désormais révolue.

Si l’inflation américaine devrait bien ralentir dans les prochains mois, il est vraisemblable qu’elle soit dans les années à venir plus élevée que lors de la décennie 2010 mais aussi plus volatile. »

Je partage cette dernière phrase de la conclusion de la note de CPR AM à savoir que si l’inflation devait ralentir elle resterait plus élevée dans les prochaines années et aussi beaucoup plus volatile avec des résurgences à 2 chiffres en fonction des avancées ou des reculs tout dépend de quel point de vue on se place de la mondialisation.

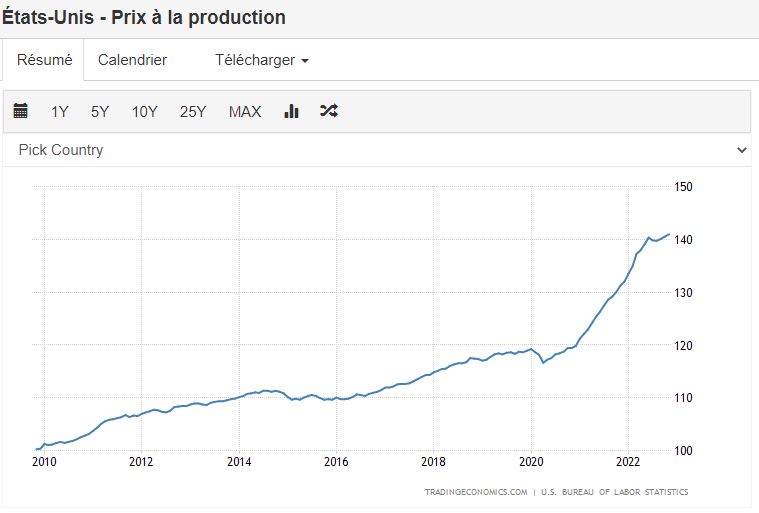

Enfin, concernant les prix à la production aux Etats-Unis un indicateur avancé de l’inflation, après une stabilisation, ils semblent vouloir repartir à la hausse. Les hausses de taux n’ont peut-être pas encore produit tout l’effet escompté par la banque centrale américaine.

Charles SANNAT

« Ceci est un article ‘presslib’, c’est-à-dire libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Insolentiae.com est le site sur lequel Charles Sannat s’exprime quotidiennement et livre un décryptage impertinent et sans concession de l’actualité économique. Merci de visiter mon site. Vous pouvez vous abonner gratuitement à la lettre d’information quotidienne sur www.insolentiae.com. »

Source CPR AM vie Investing.com ici

En outre, les zaméricains n’ont pas d’énarques et donc pas de marché zéropéen de l’électricité.

Bonjour, attention à la reprise de l’économie Chinoise, avec la fin du zéro Covid ! La demande d’énergie en Chine sera exponentielle, ils mettrons les bouchées double pour rattraper le retard de la production…

Il n’est pas interdit de mentir pour un politicien, c’est même recommandé si on veut durer; l’important est de ne pas se fracasser sur le mur de la realité.

Euh, c’est ma deuxième nouvelle de la journée où il ‘y a pas la lucidité habituelle de Charles. C’est ses poules de cristale qui pondent les news ?

Le taux d’inflation officiel (« PC lie » delon mike maloney) est un artifice imaginaire pour justifier de ce que l’on veut faire. La réalité est simple : l’immobilier et la vente de biens (notamment voitures) s’effondre complètement alors que le taux d’endettement (à taux variable XD) des particuliers ET professionnels americains a explosé. On se retrouve dans une situation d’implosion complète de l’économie americaine dont la mèche vient d’être amorcée.

Ils viennent d’enclencher le prétexte pour passer en économie de guerre d’ici quelques mois/années, tout comme 29 a été « résolu » par la seconde guerre mondiale, un vol généralisé masqué par un pretexte de guerre.

vous me semblez un point légèrement optimiste sur ce coup là Charles. Est-ce qu’ on était pas dans une fin de stagflation(production stagnante+inflation) pour entrer dans une période de fin de hausse de prix en raison d’ une chute de la consommation et de la production?

« stagflation » : un mot que j’ ai appris dans une de vos vieilles chronique (je suppose que je suis un bon élève) car je vous suis depuis vos tout début de « contrarien » , voila qui ne nous rajeuni pas!

je rajouterai à mon commentaire que, travaillant dans la distribution alimentaire, la valse des étiquettes continues et il y a beaucoup de hausses programmées pour janvier2023. Donc j’en conclue que l’ alimentaire restera un cas à part.

Je ne crois pas que nous aurons les étagères vides toute l’ année car malheureusement la sélection se fera par le prix, étant donné qu’il n’y en aura pas pour tout le monde…

Les conditions de l’inflation n’ayant pas changé , pourquoi celle-ci reculerait-elle ? (guerre en Ukraine , pénurie d’engrais , augmentation des frais de production et de transport , diminution des stocks stratégiques de pétrole , baisse de la valeur de l’épargne etc…)

Le marasme général s’ autoalimente et est entretenu par les producteurs d’ énergie .

.

Nous sommes loin de la politique de Volker (directeur de la Fed en 1980), car il a augmenté les taux jusqu’à plus de 20% soit environ plus de 1500 points! Alors les augmentations successives de 0,75% de la Fed sont dérisoires avec des chiffres de l’inflation truqués. Voyez plutôt l’inflation réel!

bof, un ralentissement de la vitesse de la hausse des prix…

Sur l’autoroute, quand j’arrête d’accélérer, je roule toujours à 130 ! et même si je ralenti, je fini toujours par me retrouver à plusieurs centaines de km de mon point de départ