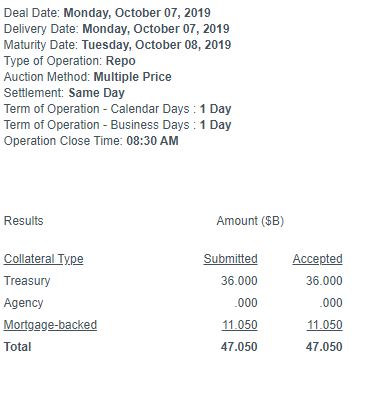

La crise du Repo n’en finit pas de se terminer. Alors que les injections avaient fortement diminué avec un point bas le 3 octobre et « seulement » 33.5 milliards de dollars demandés, nous sommes remontés à 38.5 milliards le 4 octobre, puis à 47 milliards le lundi 7 octobre comme vous pouvez le voir sur ce compte-rendu de la FED.

C’est dans ce contexte que l’on continue à se demander ce qu’il peut bien se passer.

Reuters, qui est une agence « sérieuse » évoque la JP Morgan puisque certaines banques et analystes rivaux estiment que les changements apportés à son bilan de 2 700 milliards de dollars ont été un facteur déterminant de la flambée du marché du «repo» aux États-Unis.

Reuters rappelle que « les taux sur le marché des accords de mise en pension de 2,2 billions de dollars ont grimpé de 10% le 17 septembre, la demande de liquidités à un jour de la part des entreprises, des banques et d’autres emprunteurs ayant dépassé l’offre ».

Bien que cela ne soit pas perçu comme un signe de détresse, comme lors de la chute de Bear Stearns et de Lehman Brothers en 2008, cette flambée a incité la Réserve fédérale américaine à promettre de prêter au moins 75 milliards de dollars par jour jusqu’au 10 octobre pour atténuer la pression.

En effet, des données publiées montrent que la JPMorgan a réduit de 158 milliards de dollars ses liquidités en dépôt auprès de la Réserve fédérale américaine, au moyen desquelles elle aurait prêté sur le fameux marché du repo, ce qui représente une baisse de 57 %.

Bien que les mouvements de JPMorgan semblent avoir été des réponses logiques aux tendances des taux d’intérêt et aux réglementations bancaires de l’après-crise, qui l’ont plus limitée que d’autres banques, les données montrent que sa conversion a représenté environ un tiers de la baisse de toutes les réserves bancaires de la Fed au cours de la période de crise.

Pour un analyste qui souhaite garder l’anonymat les montants retirés par la JP Morgan sont une « aberration ».

Rien que cela.

Charles SANNAT

« Ceci est un article « presslib » et sans droit voisin, c’est-à-dire libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Insolentiae.com est le site sur lequel Charles Sannat s’exprime quotidiennement et livre un décryptage impertinent et sans concession de l’actualité économique. Merci de visiter mon site. Vous pouvez vous abonner gratuitement à la lettre d’information quotidienne sur www.insolentiae.com. »

Source Agence Reuters.com ici