Mes chères impertinentes, chers impertinents,

Vous êtes de plus en plus nombreux à me poser la question quelle monnaie acheter pour se prémunir de l’inflation ?

Si j’étais taquin, je vous dirais de vous abonner à la lettre STRATEGIES et particulièrement de lire le dossier dont vous avez l’image en bas de cet article et tous les autres que je publie régulièrement pour vous permettre de construire les meilleures stratégies de protection patrimoniale !! Mais avant d’aller plus loin en vous abonnant à la lette STRATEGIES en cliquant ici, voici quelques éléments de réflexion pour répondre à cette question qui vous permettront également de comprendre pour ceux qui ne sont pas abonnés comment une lettre Stratégies fonctionne.

Quelle monnaie acheter pour se protéger de l’inflation ?

Si vous me demandez quelle monnaie il faut acheter pour se protéger de l’inflation, je vais vous répondre que cette question n’est valable que si vous pensez que certaines monnaies sont moins touchées par l’inflation que d’autres.

Donc, il faut commencer par regarder l’inflation pays par pays.

Que constate-t-on ?

Que tous les pays qui ont de grandes économies dites « sûres », genre pas le Zimbabwe ni le Venezuela, ou pas l’Argentine, sont tout de même touchés par l’inflation à commencer par… les Etats-Unis la 1ère économie au monde qui vient de dépasser les 8.5 % d’inflation annuelle ce qui est un plus haut depuis 41 ans !

Si toutes les économies sont touchées de manière relativement identique par l’inflation alors il n’y a pas une meilleure monnaie que la nôtre…

Donc il ne faut pas acheter de dollars américains !

Mais il faut nuancer tout de même cette remarque.

Pourquoi ?

Parce qu’il y a aussi des évolutions de parités relatives.

Les changes flottants.

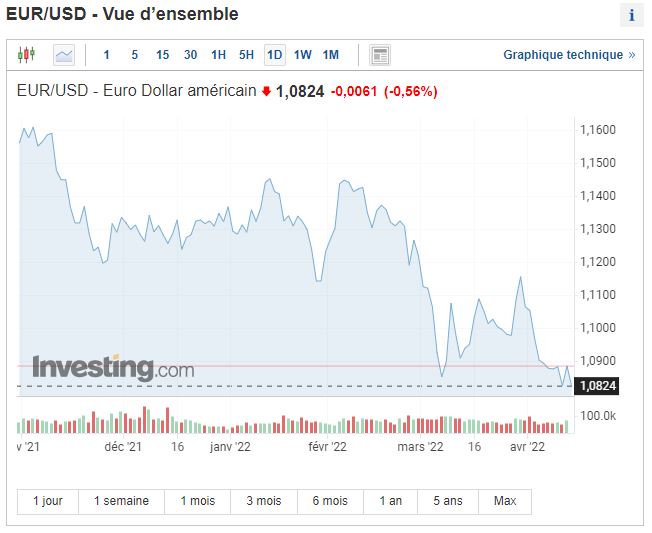

Oui, nous sommes dans un système de changes flottants ce qui veut dire que la valeur des monnaies évolue les unes par rapport aux autres et fluctue en fonction d’un certain nombre de paramètres que je ne vais pas tous lister ici, mais disons que pour simplifier sans être totalement simpliste, le dollar est la monnaie de la 1ère puissance mondiale donc quand il y a des risques de guerre, le réflexe c’est d’acheter du dollar qui devient une monnaie valeur refuge qui s’apprécie par rapport à toutes les autres et c’est le cas actuellement. L’euro baisse par rapport au dollar.

Si le dollar s’apprécie de 10 % par rapport à l’euro et que vous n’avez que 8 % d’inflation en euro, alors les 10 % de gains sur votre opération de change va même vous laisser un profit de 2 % !

Donc, il faut acheter du dollar américain !

Comme vous le voyez sur ce graphique l’euro dollar est en nette baisse puisqu’il passe de 1.16 euro pour 1 dollar à 1.08 entre novembre 2021 et aujourd’hui. surtout on voit qu’il passe 1.14 à 1.08 entre le déclenchement de la guerre en Ukraine et aujourd’hui.

Penser que le dollar va aller à la parité 1 pour 1 est assez logique. Cela laisse un potentiel d’appréciation de 8 % sur une opération de change de ce type, ce qui avec une inflation de 7.5 % en Europe en moyenne vous permet de compenser les pertes.

Pour autant est-ce que le dollar est une bonne monnaie ?

La réponse est non lorsque l’on connaît le niveau d’endettement abyssal des Etats-Unis et leurs déficits chroniques annuels.

Cela veut dire deux choses.

A court terme le dollar est une monnaie qui va s’apprécier face à l’euro parce que la guerre fait qu’il sert de valeur refuge et si la situation s’aggrave tous les Européens tenteront de mettre des sous à l’abri aux Etats-Unis, et que la FED, la banque centrale américaine, va augmenter ses taux avant que la BCE ne le fasse de son côté. Christine Lagarde appelle cela pompeusement la « désynchronisation des politiques monétaires ». Etant un modeste économiste de grenier normand, on peut dire plus simplement les choses en expliquant simplement que les taux ne vont pas monter en même temps, ce qui implique que les placements en « dollars » seront plus rémunérateurs que les placements en « euros », donc… Il faut acheter du dollar.

A plus long terme, le dollar est une monnaie moisie et pourrie comme les autres, qui ne vous protègera pas plus de l’inflation que l’euro ou la livre sterling.

Nous avons deux problèmes.

Le premier c’est une politique de création monétaire trop expansive. Trop de monnaie est créée donc chaque quantité de monnaie vaut moins en pouvoir d’achat. Le second c’est que nous avons un problème de ressources et de matières premières. Il n’y en a plus assez pour tout le monde pour qu’elles continuent à être bon marché ! Donc nous avons une inflation structurelle liée à la raréfaction des ressources naturelles. Et là les politiques de banques centrales ne peuvent rien faire si ce n’est créer des récessions pour réduire la demande et faire durer les ressources un peu plus longtemps. D’où la forte volatilité des prix de l’énergie ces 10 dernières années.

Donc, il ne faut pas acheter de dollar mais de l’or.

Oui mais avec les hausses de taux, l’or va baisser. Donc il ne faut pas acheter d’or à court terme, sauf que l’or pourrait monter même si les taux montent ?

Ha bon ?

Mais dans quel cas ?

Et bien si par exemple l’inflation reste plus forte que les taux d’intérêt et c’est exactement ce qu’il se passe. Basiquement votre livret A rapporte 1 % et l’inflation est de 5 %, donc le taux d’intérêt réel est de -4 % !

Ce qui fait la valeur de l’or ce n’est pas les taux nominaux (le taux facial annoncé) mais le taux réel, celui auquel on retranche l’inflation. Tant que les taux réels sont négatifs l’or monte. C’est vieux comme le monde.

Donc on peut acheter de l’or.

Mais alors faut-il acheter du dollar ?

Oui à court terme et pour vous désensibiliser au risque « euro » et au risque « guerre en Europe », mais pour le long terme il faut acheter de l’or.

Allez une dernière réflexion pour la route.

L’euro baisse face au dollar, mais l’or monte en dollar, alors que vaut-il mieux acheter ? De l’or ou du dollar ?

Hahahahahahahahahahahahahaha.

Je suis taquin, mais si vous avez bien suivi le raisonnement jusque là vous avez vous même trouvé la réponse, et c’est cela le travail que je fais pour mes abonnés à la lettre STRATEGIES. J’ai pour ambition de vous permettre de comprendre ce qu’il se passe pour que vous puissiez comprendre par vous-même les choses et prendre des décisions de manière libre et éclairée, parce que c’est votre argent, votre vie, vos familles, et que vous serez toujours les mieux placés pour savoir ce qui est le meilleur pour vous et pour ceux que vous aimez et que vous voulez protéger.

Ceux qui veulent en savoir plus sur les abonnement STRATEGIES, tous les renseignement sont ici.

La réponse c’est que l’on peut acheter du dollar à court terme et de l’or pour le long terme, et que si on veut prendre un raccourci et ne pas gérer un éventuel risque de change, on achète directement de l’or qui vous permet d’acheter… dans le présent comme dans le futur toutes les devises de la planète !

Il est déjà trop tard, mais tout n’est pas perdu.

Préparez-vous !

Charles SANNAT

Pour m’écrire [email protected]

Pour écrire à ma femme [email protected]

« À vouloir étouffer les révolutions pacifiques, on rend inévitables les révolutions violentes » (JFK)

« Ceci est un article ‘presslib’, c’est-à-dire libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Insolentiae.com est le site sur lequel Charles Sannat s’exprime quotidiennement et livre un décryptage impertinent et sans concession de l’actualité économique. Merci de visiter mon site. Vous pouvez vous abonner gratuitement à la lettre d’information quotidienne sur www.insolentiae.com. »

La dédollarisation de l’économie mondiale a commencé ! Les échanges d’énergie, de matières premières et bientôt de produits manufacturés se feront de plus en plus en d’autres monnaies…

Donc, à moyen-long terme (et peut-être même à court terme en fonction des événements), le dollar s’effondrera.

L’euro, la livre sterling et le yen vont perdre aussi de leur valeur étant donné les déficits et dettes énormes des pays européens et du Japon.

Les monnaies d’avenir sont le rouble et le yuan car ce seront ces deux puissances qui domineront le monde de demain.

Et le Franc suisse sera toujours une monnaie refuge.

Concrètement , le meilleur argent , c’est celui dont on a profité !

Bonjour,

Si jetais taquin je dirais:

or a court terme

Ruble a moyen terme

Bolivar a long terme)))

« a plus long terme, le dollar est une monnaie moisie et pourrie comme les autres, qui ne vous protègera pas plus de l’inflation que l’euro ou la livre sterling » permettez Charles une petite rectif « à très court terme,très très court même

Toute monnaie, y compris l’or, n’a d’intérêt que si il y a quelque chose à acheter. Et si les débiles profonds qui dirigent l’occident continuent leur course à l’abîme …… Je propose les semences

Bonjour. Simple!!! Achetez de l’or physique (pièces de 10f or coq excellente prime) et pièces d’argent 50f hercule (bonne prime)

Charles,

faites comme si le franc suisse n’existait pas …

ce pays a 3% de chomage, 30% de dette publique, 0.6 d’inflation en 2021, 2% prévu en 2022, une économie diversifiée contrairement a ce que pense le francais souvent ignare, … une autonomie monétaire qui lui permet de jouer avec sa monnaie pour contrer les chocs.

Moi j ai de l’or et du CHF, le CHF c est liquide et on se prend pas 30% de taxe quand on doit payer avec.

L’or c est tres bien mais c est illiquide et l’état francais punit durement son utilisation.

Or, argent, cuivre, nickel…

Terrain agricole ou forêt

Stock alimentaire

filtre a eaux, couvertures, machine outils,

Crypto monnaie

Action mine d’or, producteur de blé…

Bjr Charles

Comment fait on pour acheter de l or en direct ?

Si quelqu’un peut m’eclairer !

Connaissez vous le site veracarte.com ?

Merci pour votre article.

Pourriez-vous, du haut de votre grenier nous expliquer cette histoire de change flottant, de parité, de monnaie forte ou faible ??

J’avoue avoir bcp de mal à comprendre toute cette « technique » monnaitaire.

Merci

L’inconvénient d’avoir de l’or est que ce n’est pas très commode pour aller acheter son pain ou faire ses courses en grandes surfaces. Le mieux est d’avoir des pièces d’or ou argent monayables aisément car leur valeur est de type usuel

La meilleure façon de se protéger de l’inflation est de claquer son fric avant qu’il ne vaille plus rien !

On a toujours quelques petits investissements ou travaux à faire…

De plus, cela s’est vu dans l’histoire, un gouvernement qui confisque l’or de ses citoyens.

Rappelons que quand on achète de l’or, on est fiché…

Outre le dollar le CHF peut (encore) être considéré comme une monnaie-refuge…

macron !!! sort de ce corps !!!!

En même temps c’est pas idiot comme raisonnement 🙂

Les planches à billets fonctionnent à plein. Regardez les billets que vous obtenez du DAB: presque tous neufs ! La grande question: combien de temps cela va-t-il encore durer?

L’or est (etait) une monnaie, la meilleure….

Evidemment que vous avez raison Charles, mais il faut distinguer plusieurs » situations » patrimoniales : ceux qui ont des liquidités à placer, et qui n’ en ont actuellement pas besoin et ceux qui sont déjà à découvert le 20 du mois, qui vous répèteront inlassablement que l’ or ne se mange pas, qu’ il est inutile, que les Etats vont vous le confisquer, bref l’ éternelle rengaine des aigris et jaloux…. mais chacun fait ce qu’il peut !

Le pétrodollar a explosé en vol, alors croyez-vous que le dollar est encore la monnaie internationale? Le dollar a perdu sa couronne, avec la planche à billet de la Fed le roi est nu. La chute du dollar est irréversible.

2 observations complémentaires :

– Avec le dollar vous êtes soumis à la loi américaine donc si demain il y a des « sanctions » contre la France vous serez spolié de vos économies comme actuellement les malheureux citoyens russes de base qui vivent en France.

– Qu’est-il indiqué sur la pièce or « Napoléon » qui était normalement utilisé en France il y a 100 ans, réponse 20 francs (20 anciens francs).

Le cours actuel du napoléon est environ 360 euros. Je rappelle pour les plus jeunes : 1 euros = 655.957 anciens francs … Vertigineux non !

Tiens ! étrange, aucune cotation de l’or ce matin ?

Charles est d’humeur taquine, ce matin.

C’est bien, l’ambiance générale étant :

– à l’insouciance pour les autruches,

– à l’inquiétude pour les « préparés »,

– à la panique pour ceux qui prennent conscience,

la table risque de pas mal bouger dans les semaines / mois à venir.

Un ami militaire avait coutume de dire :

« Le cash, la munition, le kérosène, on n’en a jamais trop. »

Bon Vendredi Saint à tous

Bonjour Charles

Toujours un plaisir de lire un taquin greniersien.

Je vais voir pour m’abonner à la lettre car cela fait si longyque je te lis gratuitement que j’estime que te vole .

Car depuis que je te lis a l’époque la lettre valait 6.4 once d’argent alors que maintenant c’est 3 .La lettre n’a pas subit l’inflation.

Bonne journée à toi tu toute ta famille ainsi qu’à tous les greniersien et grenniesienne.

J’ai acheté des francs suisses…cette monnaie me parait plus solide que l’Euro…pour avoir des espèces en cas de blocage brutal…

Evidemment, il a longtemps que mes économies sont en » or »…

Salut Charles, parle nous un peu du CHF, STP.

« les politiques de banques centrales ne peuvent rien faire si ce n’est créer des récessions pour réduire la demande et faire durer les ressources un peu plus longtemps. » sonne tellement vrai en cette période de crise des matières et énergétique.

À mettre en corrélation avec le slogan approximatif :

» L’energie est notre avenir (financier), économisez-là svp ».

il faut acheter Des …??? Des …??? … Des Roubles en OR … :))

…. et du CHF…!!! Ben oui, chez nos voisins Helvètes, le chocolat Suisse et le Gruyère coulant auront toujours une saveur disons « Plus Délicate » et Savoureuse…

Et puis en 2023 vous pourrez payer le percepteur avec des pièces en chocolat enrobées dans du papier doré, vu la valeur à venir de la monnaie Euro …

Du RUB mais c’est verboten, sinon c’est pile je gagne, face j’ai du change pour un week-end à Moscou.

Du Suisse, plaque tournante d’une europe en guerre et fondeuse de lingot.

Curieusement, on n’a pas parlé du Franc Suisse ?

Pourquoi pas du rouble???