En février 2000, la FED a discrètement changé sa référence pour mesurer l’inflation, passant du CPI au PCE Deflator (déflateur des dépenses de consommation). Il y avait toute une série de raisons techniques pour le faire, notamment l’emploi du CPI d’une base moyenne géométrique (qui a finalement été modifié en 2015 avec une formule à élasticité constante de substitution).

En fait tout cela est bien sans importance, car comme le disait Churchill, « je ne crois aux statistiques que quand je les ai moi même falsifiées »!

On change les bases en permanence, il n’y a plus de comparaison possible. D’ailleurs si vous regardez la composition des indices boursiers c’est exactement la même chose. Tellement de valeurs sont différentes que le calcul de l’indice sur des longues périodes n’a pas plus de sens que de comparer des choux et des carottes.

Ne soyez simplement pas dupes des manipulations.

Charles SANNAT

Mais une petite phrase malheureuse a dévoilé la véritable motivation de la FED, vu qu’elle a implicitement reconnu que l’utilisation du déflateur « permettrait d’éviter le biais à la hausse découlant de la nature de pondération fixe du CPI ».

Je suis loin d’être conspirationniste, mais parfois vous ne pouvez que secouer la tête face au manque le plus élémentaire de conscience de ces économistes. Le mandat légal de la banque centrale étant la stabilité des prix, l’Américain moyen est donc en droit de se demander pourquoi sa banque centrale peut choisir le mode de calcul intrinsèquement le plus stable (et bas). Au mieux, cela apparaît comme un conflit d’intérêt… un parmi tant d’autres.

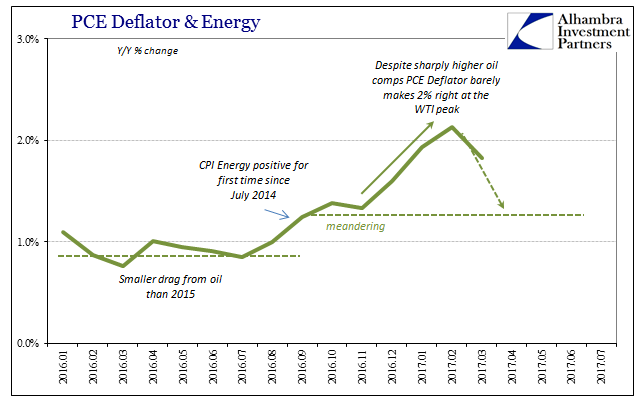

À ce propos, ces cinq dernières années ont été éloquentes. Le déflateur PCE a, comme anticipé, lissé les mouvements du CPI dans les deux sens. La stabilité fut donc de mise, très bien, mais une stabilité en dessous de l’objectif de la FED, quoi qu’elle fasse avec son bilan. J’espère qu’elle peut encaisser l’ironie, surtout en raison du fait que ce sont les cours du brut qui ont atteint les objectifs fixés par la FED, et qu’elle fut incapable d’atteindre malgré les énormes liquidités injectées.

Comme attendu, le déflateur PCE a une nouvelle fois baissé en dessous de l’objectif en mars 2017. À 1,83 %, il est toujours soutenu par les effets de la hausse du pétrole, qui s’évaporent néanmoins rapidement. (…)

Les attentes concernant une inflation en hausse se basaient sur une ascension continue du prix du pétrole, la demande devant être alimentée par la reprise économique, pour propulser les cours vers les 100 $ le baril ou plus.

En fait, les prix du brut sont de nouveau le reflet presque parfait de la situation économique, le point de jonction entre les dollars et la dure réalité économique. Cette année ne présente peut-être pas les conditions de pré-récession de 2016, mais les choses ne sont pas non plus bien différentes. Il existe toujours un excès de pétrole (et maintenant de carburant) attendant d’être absorbé par la reprise économique. Sans reprise, le pétrole ne sera d’aucune utilité aux politiques monétaires. (…)

Article de Jeffrey P. Snider, publié le 1e mai 2017 sur Alhambra Investments