C’est un papier rapide du cabinet économique Rexecode qui revient sur les écarts de taux qui s’accentuent en zone euro suite au bras de fer entre Rome et Bruxelles.

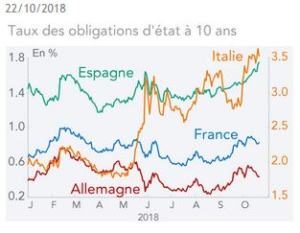

Taux des obligations d’État à 10 ans zone euro

Après le coup de semonce de la semaine du 15 octobre et la baisse de 3,7 % de l’indice boursier mondial, l’accalmie a prévalu la semaine passée.

La volatilité a un peu reflué sur le marché américain. Les obligations d’État remontent, les minutes de la FED ne laissant guère de doutes sur la volonté d’accélérer un peu la hausse des taux.

En Europe, en revanche, les tensions se sont exacerbées. Alors que les négociations sur le Brexit butent sur la question irlandaise, les débats budgétaires se crispent entre la Commission européenne et l’Italie, et la semaine qui s’ouvre sera cruciale.

La Commission a aussi demandé des informations complémentaires aux autorités françaises, portugaises, belges, slovènes et espagnoles.

Eh oui, et quand les incertitudes augmentent, les taux s’ajustent et les marchés tentent de trouver le juste prix en fonction du risque estimé.

Si l’euro devait éclater, le risque italien, grec, français ou allemand serait totalement différent.

Avec l’euro, c’est la convergence des risques, donc des taux.

Quand les marchés craignent un éclatement de l’euro, les taux divergent.

Aujourd’hui, les taux divergent.

Ils peuvent vous raconter ce qu’ils veulent, mais des taux qui divergent cela veut dire que le risque d’éclatement de l’euro augmente.

C’est aussi simple que cela.

Charles SANNAT

Source Rexecode ici